News du 25-01-2021

La taxe sur les véhicules de sociétés (TVS) est une taxe annuelle due par toutes les sociétés possédant ou utilisant des voitures particulières. Son montant varie en fonction du taux d’émission de dioxyde de carbone par kilomètre rejeté par le véhicule ou de sa puissance fiscale.

En janvier 2021, les entreprises déclarent et payent la TVS pour la période du 1er janvier au 31 décembre 2020.

PERSONNES IMPOSABLES

La taxe est due par les sociétés ayant leur siège social en France, quel que soient leur forme juridique et leur régime fiscal. En revanche, échappent à la taxe les associations régies par la loi de 1901 et les organismes sans but lucratif non établis sous la forme tels que les syndicats professionnels …

VEHICULES TAXABLES

La TVS concerne les véhicules :

Elle précise que ce type de véhicule est soumis à la TVS seulement s’il comprend des ancrages « accessibles » permettant l’installation des sièges.

Attention : en janvier 2021, les entreprises déclarent et payent la TVS pour la période du 1er janvier au 31 décembre 2020. Par conséquent, la TVS est désormais applicable aux pick-up détenus depuis le 1er janvier 2019.

La TVS concerne ainsi des véhicules dont les caractéristiques techniques les destinent uniquement ou principalement au transport de personnes (autre que le transport à titre commercial), peu importe qu'ils soient utilisés uniquement ou non à des fins professionnelles.

À l'inverse, les véhicules conçus techniquement pour un usage exclusivement commercial ou industriel ne sont pas soumis à la TVS.

Les véhicules pris en location d’une durée inférieure à 1 mois civil ou à 30 jours consécutifs sont exonérés de TVS.

TARIF ET CALCUL DE TAXE

La TVS est calculée par trimestre civil.

Pour chaque trimestre, elle est calculée en fonction du nombre des véhicules possédés par la société au premier jour du trimestre ou utilisés par elle au cours du trimestre.

Le montant de la taxe est égal à la somme des 2 composantes, déterminées ainsi :

→ Soit des émission de CO2 dont le tarif est adapté, selon que le véhicule est homologué sous la norme WLTP ou NEDC

→ Lorsque les émissions sont inférieures à 21 grammes par kilomètre le tarif est nul. Entre 21 g/km et 269 g/km, le tarif est déterminé selon le barème ci-joint

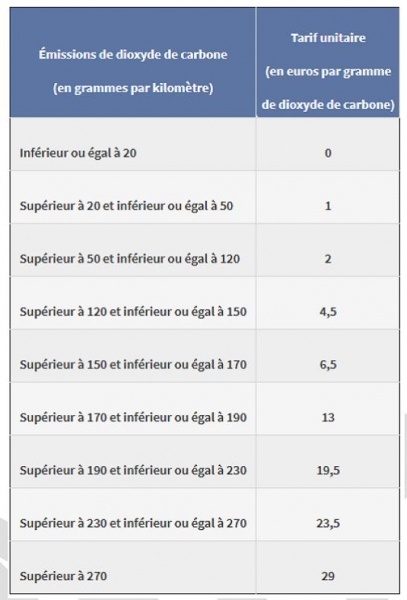

Pour les véhicules relevant du nouveau dispositif d'immatriculation (Norme WLTP - immatriculés pour la 1ere fois à partir du 1er mars 2020) :

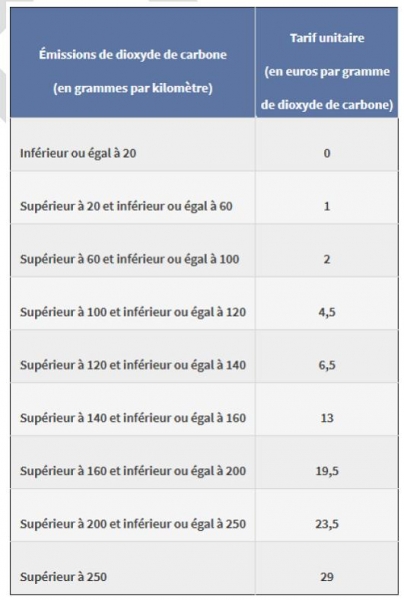

Pour les véhicules qui ont fait l’objet d’une réception communautaire, dont la première mise en circulation intervient à compter du 1er juin 2004, et qui sont possédés ou utilisés par la société depuis le 1er janvier 2006 (Norme NEDC - immatriculés pour la 1ere fois avant le 1er mars 2020) :

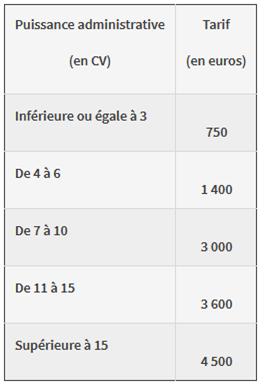

→ Soit de la puissance fiscale pour tous les autres véhicules.

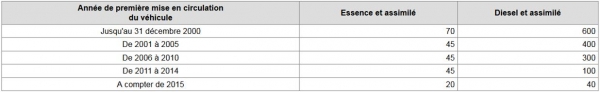

2e composante de la TVS : Émissions de polluants atmosphériques

A noter que les véhicules exclusivement électriques sont exonérés de ce second tarif.

.jpg)

Echappent à la taxe les véhicules destinés exclusivement :

- Soit à la vente : Sont visés les négociants en automobiles, les véhicules de démonstration ou d’essais des constructeurs d’automobiles et de leurs concessionnaires ou agents. Les véhicules de démonstration laissés à la disposition des vendeurs pour regagner leur domicile ou pour le week-end continuent de bénéficier de l’exonération. En revanche, ces véhicules de démonstration perdent leur droit à exonération dès lors qu’ils sont utilisés par les vendeurs pendant la durée de leur congé annuel.

- Soit à la location : quelle que soit la durée de celle-ci et la qualité du locataire.

- Soit à l’exécution d’un service de transport à la disposition du public (taxis)

- Les véhicules conçus exclusivement pour une activité commerciale ou industrielle (camions, camionnette, véhicule de transport en commun et véhicules utilitaires).

- Les camions pick-up destinés exclusivement à l’exploitation des remontées mécaniques et des domaines skiables sont exonérés dès lors que l’utilisation de ces véhicules répond à un impératif de sécurité pour les salariés. En outre, le certificat d’immatriculation, ou le cas échéant, le contrat de location ou de mise à disposition du camion pick-up doit être établi au nom d’une société exploitante de remontées mécaniques ou de domaines skiables ET le véhicule doit comprendre au moins trois des équipements techniques requis.

L'exonération est écartée lorsque le véhicule est également utilisé à d'autres fins que l'exploitation des remontées mécaniques et des domaines skiables.

- Véhicules affectées exclusivement à l'enseignement de la conduite automobile ou aux compétitions sportives, et à l’enseignement du pilotage automobile (écoles de pilotage) ne sont pas imposables.

- Exonération de la 1ere composante du tarif pour les véhicules hybrides

Sont temporairement exonérés de la première composante de la TVS, déterminée en fonction du taux de dioxyde de carbone (CO2) ou de la puissance fiscale du véhicule, les véhicules :

- dont le taux de CO2 est inférieur ou égal à 120 g/km pour les véhicules WLTP (immatriculés pour la 1ere fois à partir du 1er mars 2020)

Cette exonération s’applique lorsque ces véhicules combinent :

- soit l'énergie électrique et une motorisation à l'essence, gaz de pétrole liquéfié, au gaz naturel ou au superéthanol E85 ;

L'exonération en faveur des véhicules combinant l'énergie électrique et une motorisation au superéthanol E85 s'applique pour les périodes d'imposition ouvertes à compter du 1er janvier 2018.

L'exonération en faveur des véhicules combinant l'énergie électrique et une motorisation au gaz naturel ou au GPL s'applique pour les périodes d'imposition ouvertes à compter du 1er janvier 2020.

L'exonération est permanente pour les véhicules WLTP dont les émissions sont inférieures ou égales à 50 g de CO2/km parcouru et pour les véhicules NEDC et tous les autres véhicules dont les émissions sont inférieures ou égales à 60 g de CO2/km parcouru.

Ces dispositions sont applicables aussi bien aux véhicules possédés par la société, qu’aux véhicules des salariés ou des dirigeants.

- Les véhicules exclusivement électriques sont exonérés de la 2nde composante du tarif de la TVS. En pratique ces véhicules peuvent ne pas être soumis à la TVS s’ils émettent moins de 20 g de CO2/km.

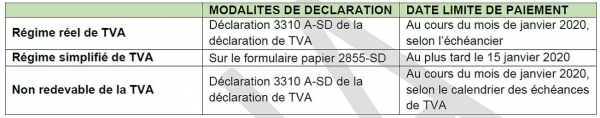

Ensuite, la déclaration n° 2855-SD a été supprimée au profit d’une téléprocédure, à effectuer en janvier de l’année suivante (sauf pour le régime simplifié de TVA).

Les modalités déclaratives et de paiement de la TVS dépendent du régime d'imposition à la TVA :

TVS tient désormais compte des véhicules relevant du nouveau système d’immatriculation (WLTP) et des autres véhicules (NEDC).La taxe sur les véhicules de sociétés (TVS) est une taxe annuelle due par toutes les sociétés possédant ou utilisant des voitures particulières. Son montant varie en fonction du taux d’émission de dioxyde de carbone par kilomètre rejeté par le véhicule ou de sa puissance fiscale.

-

Infos et circulairesAccès réservé aux adhérents

Social - artisans et conjoints

Fiscal & juridique

Futur employeur

Employeurs

Règlementation professionnelle

Ressources documentaires

Marchés publics / privés